基本有害的描述性统计:A股投资收益的矛盾

探讨A股市场的复杂性,揭示了波动与收益之间的不成比例关系,同时强调了长期主义和基本面分析在投资中的关键作用。

失效的描述性统计

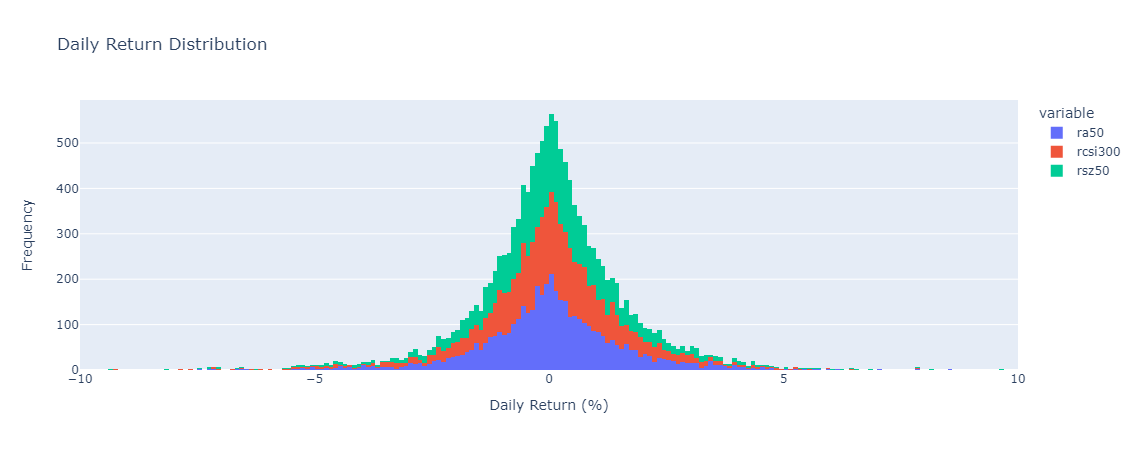

| daily return | sz50 | csi300 | zz500 |

|---|---|---|---|

| exp | 0.020281 | 0.02599 | 0.043829 |

| std | 1.678161 | 1.66041 | 1.875947 |

| skew | -0.18158 | -0.4063 | -0.75276 |

| kurtosis | 4.143997 | 3.948403 | 3.618617 |

从日收益率上看,突出的是整体市场肥尾分布(kurtosis > 3),控制尾部风险是唯一的制胜法宝,新闻上大部分的“黑天鹅”其实是预料之内的,积极的策略是为尾部风险做好准备,而不是因 n 倍的历史标准差,得到概率渺茫的结论,结果是新闻媒体中的“n 年一遇”,这让购买 AA 级的次级贷款的投资人摸不着头脑,不得不承担灰犀牛(已知的未知)带来的伤害。

| yearly return | sz50 | csi300 | zz500 | 91dt |

|---|---|---|---|---|

| exp | 11.48817 | 13.48055 | 17.84899 | 3.120164 |

| std | 47.34914 | 50.80704 | 57.19412 | 0.879756 |

| skew | 0.924295 | 1.276917 | 1.723259 | 0.486522 |

| kurtosis | 1.124529 | 2.385772 | 3.544237 | -0.35672 |

| std(downside) | 17.62247 | 18.13271 | 22.34101 | |

| drawback | 66.91602 | 65.68266 | 60.25106 | |

| excess return | 8.368006 | 10.36038 | 14.72882 | |

| sharpe ratio | 0.17673 | 0.203916 | 0.257523 | |

| sortino ratio | 0.474849 | 0.571364 | 0.659273 | |

| Calmar ratio | 0.125052 | 0.157734 | 0.244457 |

注:收据包含 2005 年 1 月 15 日到 2023 年 9 月 8 日,上证 50、沪深 300、中证 500、沪市国债 91 日期逆回购收益率,无风险利率用长达 12 年的 91 日期逆回购收益率的平均值

这是一场指数投资的灾难片,它不仅无法穿越牛熊,完美演绎了“新兴市场”的特色:高回撤,高波动,低回报。

感观上,上证 50 因大国企和金融集中会“比较抗跌”,以及不对利率高度敏感,实际上中证 500 的 Sortino ratio 和 Calmar ratio 明显比上证 50 和 沪深 300 高;如果观察超额收益的夏普比率又是中证 500 完胜。

然而标普 500(SPY)的 10 年夏普比率是 0.81,夏普不到 0.5(还没有 0.5 的一半),长期持有 A 股指数无疑是一种精神折磨。

中证 500 峰度高达 3.54(肥尾),相比上证 50(1.12)(相对瘦尾),它真的值得吗?

另一方面,难道波动等同于风险?难道标的资产波动过大而拒绝投资?

如果有人非要杠大数定理和中心极限定理,然后用 Monte Carlo 模拟,结果还是低估了肥尾的危害,忘掉正态分布吧。

错误假设

- 历史波动不是真正的风险,风险仅来自于未来,对不确定性的错误认知(归因偏差)

- 分布模型不合理,默认未来也会重复,但未来有着模型中没有考虑到的因素(模型偏差)

- 风险和额外收益的关系从来不是线性的(线性思维谬误)

- 分散投资(现代投资组合理论)不是免费的午餐(巴菲特的集中投资理念),这也是不可思议的诺贝尔经济学奖之一(马科维茨),为了分散而分散,结果是配置了大量和短期利率不敏感的公共事业股票,造成期望收益的下降,但结果上看,这是一种自欺欺人的统计层面的分散

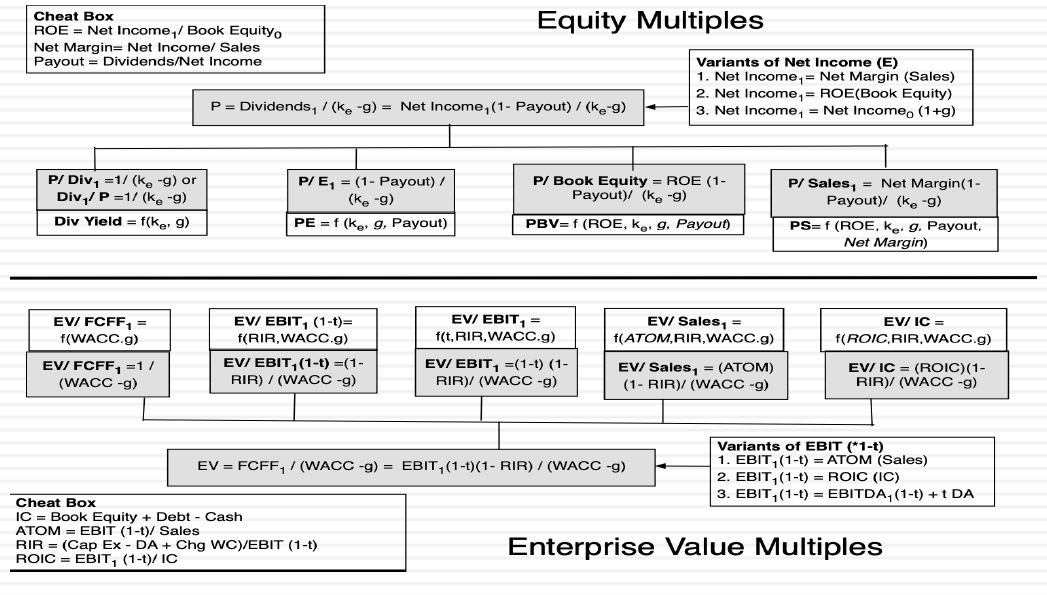

估值

Source: Aswath Damodaran

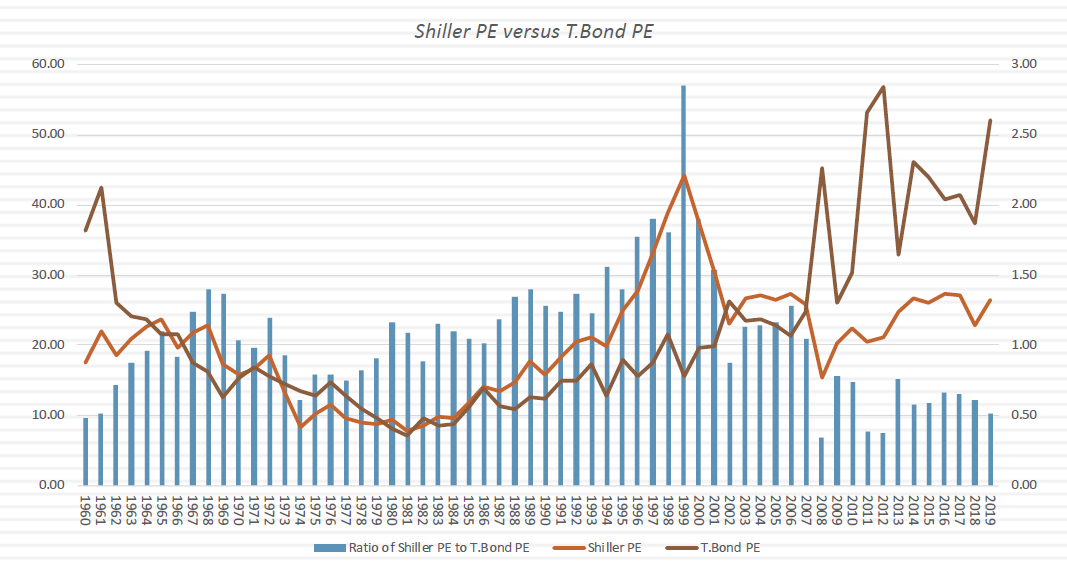

在Aswath Damodaran教授所授课的演示文稿中,我们可以找到一次关于1970年至2019年期间的回归分析。该回归分析考虑了多个因素,包括利率、GDP增长和国家风险,这些因素分别对应着宽松货币政策(凯恩斯主义经济观点)、"股市是经济的晴雨表"观点以及地缘政治冲突风险,回归结果是符合普遍的市场观念的:

截至 2023 年 9 月 12 日,3 个月期的 T 债券收益率达到 5.43%,相当于 18.42 倍,而标普 500 指数(SPY)的静态市盈率为 25.54。从长期来看,量化宽松政策往往是股市表现的前奏,激发中长期的股票回报率增长,而短期内过于激进的加息措施则可能对市场估值产生抑制作用。

如果我们以"无风险利率"作为市场的基准,那么上述数据极为显著地突显了问题。此外,今年 7 月为振兴房地产行业而采取的降息政策导致 CPI 下降 0.4%(主要在城市地区),同时有助于避免了短中期陷入通缩的风险。

通常情况下,市盈率低于 10 倍被认为是一个长期相对安全的投资范围。

然而,需注意的是,市场上的 Shibor 倒数与股指市盈率之间的巨大差异主要源于 2008 年的四万亿投资计划,该计划的资金更多地流向了城市投资、房地产和金融行业。长期来看,这对市场的融资状况产生了不利影响,尤其是考虑到房地产在家庭总资产中占比高达 7 成。此外,剩余资金的消费和投资已接近极限。总的来说,A 股市场可能被低估,但还是那句话,投资关注的是估值而不是价格。

当聊到 A 股低估大概率会被人攻击,因为大部分人注意到的是以上分布图的问题,尽管数学期望高达 10%,但年收益率 0.25 的夏普,指数怎么买收益和波动不成比例,所以对于想赚快钱的人一定是不利的,还要承受不同周期的收益肥尾分布问题,只有奉行长期主义无视波动,只关注宏观总量、基本面和估值,才能生存。

数据获取

数据来自于开源财经数据接口库akshare

import akshare as ak

df1 = ak.rate_interbank(market="上海银行同业拆借市场",symbol="Shibor人民币",indicator="1年")

df1.to_csv("Shibor_CNY_1y.csv")

df2 = ak.stock_index_pe_lg(symbol="上证50")

df2.to_csv("中证500PE.csv")以往的办法是到 joinquant 等量化平台的网页版,用自带的获取数据函数导出 csv:

from jqdata import bond

df=bond.run_query(query(bond.REPO_DAILY_PRICE).filter(bond.REPO_DAILY_PRICE.code == "204091.XSHG"))

df.to_csv("204091.csv")CC BY-NC-SA 4.0