Plotly数据可视化中的剪刀差:社融、CPI、PPI、M2、M1

使用Plotly图形可视化,对社融-M2、CPI-PPI、M2-M1三个经济指标剪刀差进行总量分析。

前言

使用中国 2000 年后的月度 M2 和 CPI 数据,由于没找到累计的物价指数,统计局只有以去年同月为 100 的数据,所以将 CPI 数据也做成同比百分位数据,两者取对数后这样就能对比同比增长率之间的关系。

我在美国的通胀悖论:扩大的蓄水池和债务提及美国 CPI 和 M2 在 80 年代后逐渐不呈现正相关性,甚至观测到统计显著的负相关,而在“负债驱动型”经济体中,中国也不例外,CPI 和 M2 的同比增长几乎没有相关性,OLS 结果和美国一样也是负相关而且,对于“蓄水池占 GDP 的比例”中美都在债务边缘起步,在散点图上足以批判“通过 M2 同比增速预测通胀”的分析方法。

import plotly.express as px

fig = px.scatter_3d(df, x="M2", y="CPI", z="Date",log_x= 'TRUE',log_y= 'TRUE')

fig.show()Plotly 3D Scatter 演示:年份、CPI 和 M2

概念

基本概念

M1 总量=公众持有的货币+旅行支票+活期存款(不支付利息的支票账户)+其他支票存款(支付利息的支票账户)

M2 总量=M1+定期存款(锁定一段时间的存款)+储蓄存款+零售货币基金(投资于安全短期资产的共同基金)

M2 和 M1 的差是定期存款+储蓄存款+零售共同基金,反映的是对现金的需求,差越大,货币存款活期化倾向越低,存款定期化比重较高,经济活力越低,但是每到过年前由于现金需求大,从而呈现季节性。从广义上讲,如果某样东西存在于 M2 而不是 M1 中,那是因为花这笔钱时存在一些摩擦,而 M1 则允许大多数无摩擦交易。

M1 包括流通货币、支票/活期存款和旅行支票,所有这些形式的货币都可以用来立即促进交易。

M2 还包括储蓄账户、货币市场账户/共同基金和低额定期存款。这些形式的货币都至少需要一定的时间或某种交易成本,并且通常不能直接按需用于交易。但是,它们可以相对容易地转换为 M1,然后用于交易。

分析

进入货币市场账户的资金不一定是 M2 的一部分。M2 由低价值货币市场账户(< 10 万美元)或专门属于个人的账户组成。较大价值的账户(例如机构账户)是 M3 的一部分,但随着公司将钱转移给个人,这些钱最终会通过工资、股息等方式进入 M2。

这解释了 M2-M1 的剪刀差变小被认为资金开始流入到非金融部门,往往带动消费,中国 2015-2019 年的 M2-M1 缩小,而私人消费占 GDP 比例从 37.596%上涨到 39.082%,而差值增大被视为消失的货币或“无效货币”的增加。

注意看面积!这里不用累计,是因为增量对比更直观,不需要关注图形的峰值,因为是春节现金需求的季节性导致的,而 2020 年后 M2-M1 的增量面积增加,从货币流通的角度看,降准造成投资市场过热,并没有直接为实体经济带来直接利好。

fig = px.area(df,x='Date', y=['M2-M1','AF-M2'] ,title = "中国M2-M1和社融-M2的增量剪刀差")

fig.update_xaxes(title_text='Time')

fig.update_yaxes(title_text='亿元')

fig.show()

fig.write_image("China-M2-M1-AF-M2.svg")

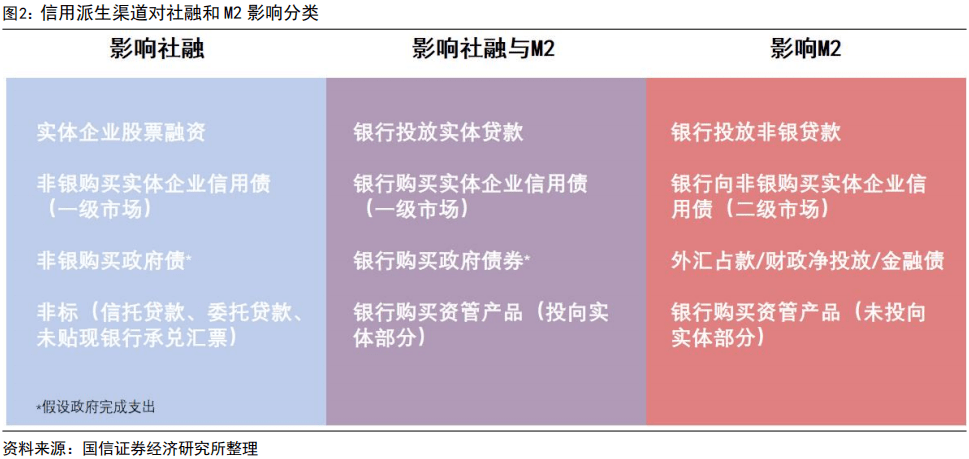

我们发现 M2-M1 和社融-M2同起同落,说明在中国大陆货币供应和信用扩张的联系紧密,例如国债逆回购,央行向商业银行提供贷款(注入基础货币),并由商业银行向市场派生信用货币,经济得以扩张,上图说明这套体系运作效率高。

CPI-PPI 剪刀差反映消费端和生产端的供需矛盾,长期保持高度的 PPI-CPI 剪刀差反映了潜在的结构性危机,这一危机表现为过度依赖投资和债务刺激生产资料需求,但却未能有效地满足市场需求,导致大量形象工程和鬼城等问题。这反映了最近几年国有企业在上游主导影响 PPI 的同时,民营企业在下游却受制于 CPI,产生了一种矛盾。此外,这也反映了总需求在边际上高度依赖外部循环,即供给和需求两方都在受制于外部因素。

在更深层次上,PPI-CPI 剪刀差代表了政策与市场之间的博弈。CPI 代表着市场经济的真实需求,受到"无形之手"的影响;而 PPI 则代表着政府投资所需的资本品和生产资料的需求,背后有"有形之手"的干预。这两者之间的差距反映了中国的宏观经济调控存在逆周期调整的需求以及深层次的不稳定性。

根据某研究院的说法:

中国的贫富差距与 PPI-CPI 剪刀差在统计上存在显著的相关性。这表明上游生产资料价格上涨,同时下游生活必需品价格下降,从而扩大了贫富差距,不利于实现共同富裕。

我们很容易通过数据搜集和数据可视化来让图表说话:

当然是不可信的,基尼系数不是每年都更新数据,数据样本过少,根本无法呈现统计上的意义,而且商品生产和消费端的失衡受到货币和国际贸易影响,只能说明通胀的传递较慢,这取决于市场的去库存效率和供应链集中程度,但理论上仍然存在贫富差距和 PPI-CPI 之间的相关性,国企集中的行业集体定价配合行业政策扭曲市场,最终溢价让消费者承担,而经济学中价格短期总是有粘性的,所以不可避免出现摩擦损失和人为制造的溢价,凯恩斯主义逆周期产生的结构性错位是不可避免的难题。至于贫富差距有待进一步考察,因缺乏足够的数据样本。

总结

当看到媒体轻而易举的将两件事物联系起来,应该非常警惕一些简单的因果推论,它们在现实中真的见效吗?

最好的做法是定量和定性,而不是直接尝试去预测,但很多时候并不需要专门回归分析、时间序列分析、交叉验证等等,通过数据可视化让图表自己说话。

CC BY-NC-SA 4.0