沪深300估值研究:岭回归、拉索回归和交叉检验

通过对沪深300的PE TTM数据和中国经济数据回归分析,揭示对于长期主义指数投资的有效性,经济基本面分析仍然有效,规模以上工业利润率、GDP平减指数、Shibor利率是值得关注的经济指标

岭回归和拉索回归

前言

在金融领域,使用时间序列预测宽基指数是困难的,由于数据是低维度的,没有外生性的因素,而在金融基础发达的地区,估值是相对稳定的,并反映经济基本面。本文着眼于沪深300指数,通过对其估值影响因素的研究,以期为投资者提供更深入的市场分析。我们将关注经济数据,探讨工业企业营业收入利润率、GDP平减指数、SHIBOR三个月利率等因素,并运用LM回归、残差分析、Bootstrap、岭回归、Lasso等方法进行深入研究,最终得出结论和相关建议。

数据结构

| 日期 | 滚动市盈率TTM | 全要素生产率 | 外商直接投资 | SHIBOR3个月 | 中国经济政策不确定性指数 | 工业企业营业收入利润率 | GDP平减指数 |

|---|---|---|---|---|---|---|---|

| 10/31/2006 | 19.74 | 0.034142 | 59.9 | 2.6479 | 59.54 | 5.95 | 0.21 |

| 11/30/2006 | 24.63 | 0.034142 | 56.9 | 2.8054 | 57.29 | 6 | 0.21 |

| 12/31/2006 | 32.36 | 0.034142 | 87.6 | 2.8082 | 56.59 | 6.09 | 0.21 |

| ... | ... | ... | ... | ... | ... | ... | ... |

注:

- 截至到2019年12月最后一日,数据来源于万得Wind,部分季度指标的月数据用平均值补充。

- GDP数据容易因”技术上的统计错误“而导致无法体现经济真实增长情况。

- 考虑到全社会的物价增长情况,而CPI中食品价格占比高,所以选用GDP平减指数,反映货币供应与货币需求的比例关系。

- GDP由CIGNX组成,其中中国的投资具有较高的权重,一般认为平减指数的同比增长和CPI同比增长高越多,说明投资价格上涨远超于消费价格上涨。

- SHIBOR为上海银行间同业拆放利率,它包含着银行间的风险,所以不是真正意义的无风险利率,但其对市场真实利率更为敏感。

- 之所以不考虑就业数据,是因为失业率是一个滞后性很强的指标,CPI同理。

LM回归

我们使用LM回归来建立沪深300估值与经济指标的关系模型。具体回归方程如下:

data = read.csv("沪深300估值回归/沪深300估值回归数据.csv")

lm.fit = lm(

log(滚动市盈率TTM) ~ log(全要素生产率) + log(外商直接投资) + log(SHIBOR3个月) + log(GDP平减指数) + log(中国经济政策不确定性指数) + log(工业企业营业收入利润率),

data = data

)

summary(lm.fit)

通过回归结果,我们发现工业企业营业收入利润率、GDP平减指数和SHIBOR三个月利率对沪深300估值的影响具有统计显著性。

> summary(lm.fit)

Call:

lm(formula = log(滚动市盈率TTM) ~ log(全要素生产率) +

log(外商直接投资) + log(SHIBOR3个月) + log(GDP平减指数) +

log(中国经济政策不确定性指数) + log(工业企业营业收入利润率),

data = data)

Residuals:

Min 1Q Median 3Q Max

-0.7738 -0.1835 0.0037 0.1525 0.6529

Coefficients:

Estimate Std. Error t value Pr(>|t|)

(Intercept) 0.07485 3.49408 0.021 0.9829

log(全要素生产率) -0.23283 1.06685 -0.218 0.8275

log(外商直接投资) -0.01321 0.08861 -0.149 0.8817

log(SHIBOR3个月) -0.34985 0.07026 -4.979 1.71e-06 ***

log(GDP平减指数) -0.77056 0.09593 -8.033 2.45e-13 ***

log(中国经济政策不确定性指数) -0.14295 0.07726 -1.850 0.0662 .

log(工业企业营业收入利润率) 1.49804 0.22976 6.520 9.81e-10 ***

---

Signif. codes: 0 ‘***’ 0.001 ‘**’ 0.01 ‘*’ 0.05 ‘.’ 0.1 ‘ ’ 1

Residual standard error: 0.2296 on 152 degrees of freedom

Multiple R-squared: 0.7252, Adjusted R-squared: 0.7143

F-statistic: 66.84 on 6 and 152 DF, p-value: < 2.2e-16从和调整来看,两者都大于0.7,认为模型解释了回归中70%+的拟合数据,这是理想的情况。

这里的截距可能是一些不可量化的数据,如儒家文化圈下劳动人民的勤奋程度。

从t value来看,只有SHIBOR3个月、GDP平减指数、工业企业营业收入利润率三个变量呈现统计显著(95%置信区间)有参考意义。

结果显示影响沪深300估值最为明显的是工业企业营业收入利润率,其次是GDP平减指数和外商直接投资。

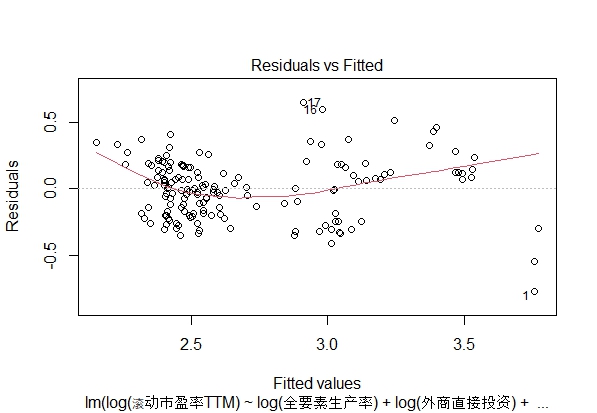

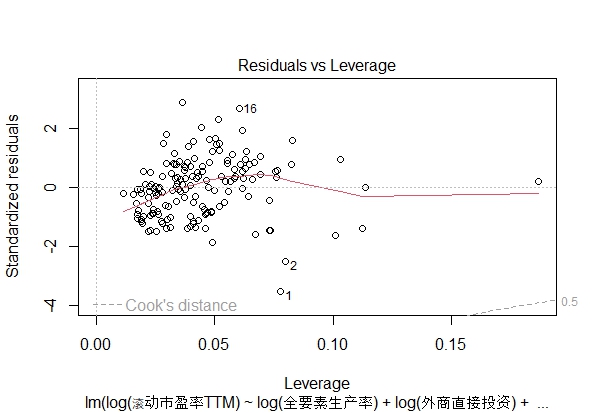

残差分析

我们进行残差分析,检验回归模型的拟合效果。残差分析包括残差与拟合图、残差的正态分布图、分布位置图以及残差和杠杆图。通过观察这些图表,我们可以判断回归模型是否符合OLS的假设。

残差等于观测值和相对应拟合值的差,那么理想中满足以下两点:

- 残差是独立不相关的,且均值为零

- 残差的方差是常数且满足正态分布

plot模型能直接输出四张残差图:

plot(lm.fit)

残差与拟合图

残差的期望接近于0,但右下角的三个异常值偏离了理想的残差,但对整体影响不大,拟合情况良好。

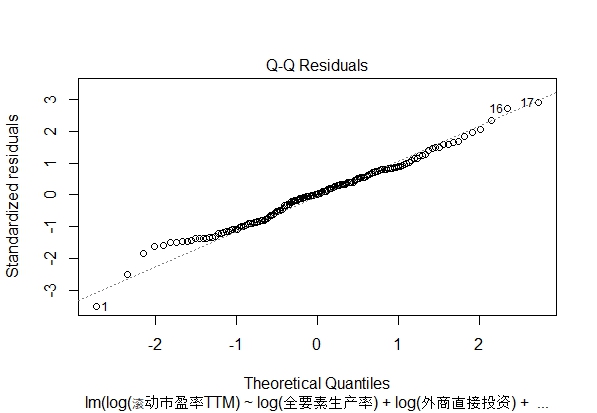

残差的正态分布图

残差的正态概率近似直线,说明符合OLS残差正态分布的假设。

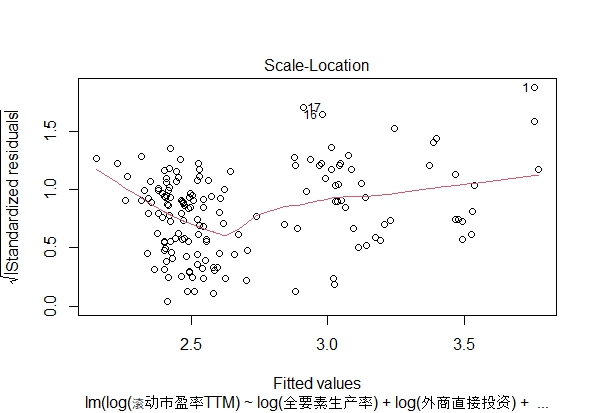

分布位置图

这是检查等方差(同方差)假设的方法,当 x 轴经过 2.7 左右时,残差开始沿 x 轴分布得更宽更平。由于残差分布得越来越宽和稀疏,红色平滑线不是水平的,说明残差并不完全沿变量范均匀分布。

残差和杠杆图

所有的点都在Cook's distance之外,说明上述观察到三个异常值实际上并未造成严重误差。

考虑到2008年金融危机的经济数据相对于大部分时间是异常值,但基于实证,不能因此剔除数据,所以残差分析的结论是该log-log模型的残差符合OLS的假设,有参考价值。

Bootstrap

为了验证模型的性能,我们使用Bootstrap方法进行重抽样。通过重抽样,我们计算得到模型参数的偏差,并观察其分布情况,以确保模型的可靠性。

Bootstrap和Monte Carlo的差异主要是,Monte Carlo重抽设定好的总体分布模型,是无偏的,而估计值为整体估计,而Bootstrap重抽观察到的基于真实数据的样本分布

首先构建函数,subset = index能指定要在拟合过程中使用的观测子集,函数返回估计值。

# Bootstrap

library(boot)

boot.fn <- function(data, index) {

return(coef(

lm(

log(滚动市盈率TTM) ~ log(全要素生产率) + log(外商直接投资) + log(SHIBOR3个月) + log(GDP平减指数) + log(中国经济政策不确定性指数) + log(工业企业营业收入利润率),

data = data,

subset = index

)

))

}

set.seed(1)

boot.fn(data, sample(300, 300, replace = T)) #调用函数重抽样,每次结果都有较大相差

boot(data, boot.fn, 1000)使用bootstrap重抽样1000次。

> boot(data, boot.fn, 1000)

ORDINARY NONPARAMETRIC BOOTSTRAP

Call:

boot(data = data, statistic = boot.fn, R = 1000)

Bootstrap Statistics :

original bias std. error

t1* 0.07485309 -0.121315553 3.30482903

t2* -0.23283009 -0.023225896 1.01562531

t3* -0.01321231 0.006689070 0.08538500

t4* -0.34985328 0.003010512 0.07259779

t5* -0.77056078 -0.013000676 0.12916912

t6* -0.14294676 0.002778872 0.08577070

t7* 1.49803851 -0.006526517 0.22630775

bootresults <- boot(data, boot.fn, 1000)

plot(bootresults)

boot.ci(boot.out = bootresults, type = c("norm", "basic", "perc", "bca"))> boot.ci(boot.out = bootresults, type = c("norm", "basic", "perc", "bca"))

BOOTSTRAP CONFIDENCE INTERVAL CALCULATIONS

Based on 1000 bootstrap replicates

CALL :

boot.ci(boot.out = bootresults, type = c("norm", "basic", "perc",

"bca"))

Intervals :

Level Normal Basic

95% (-6.3676, 6.7592 ) (-6.5270, 6.7322 )

Level Percentile BCa

95% (-6.5825, 6.6767 ) (-6.4860, 6.8511 )

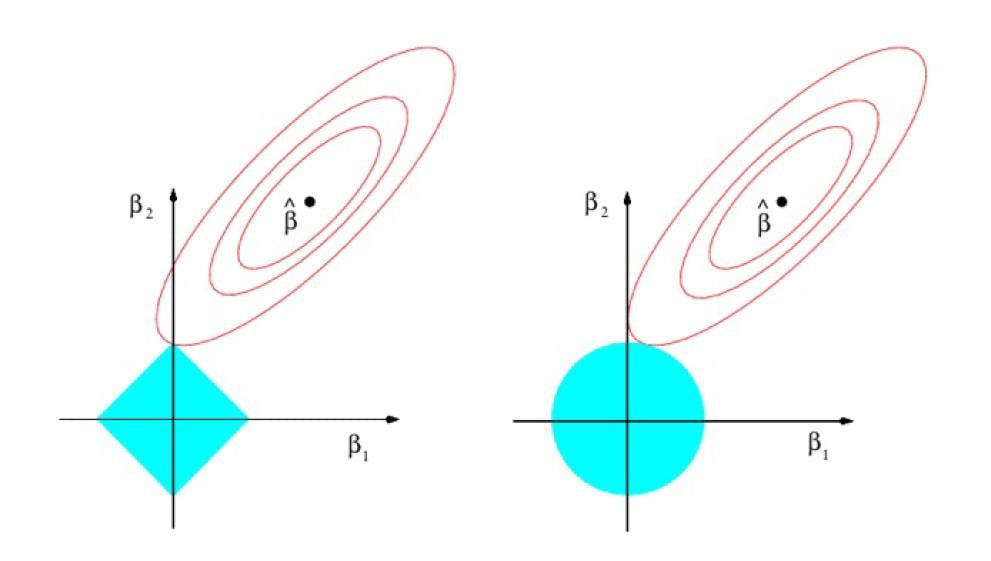

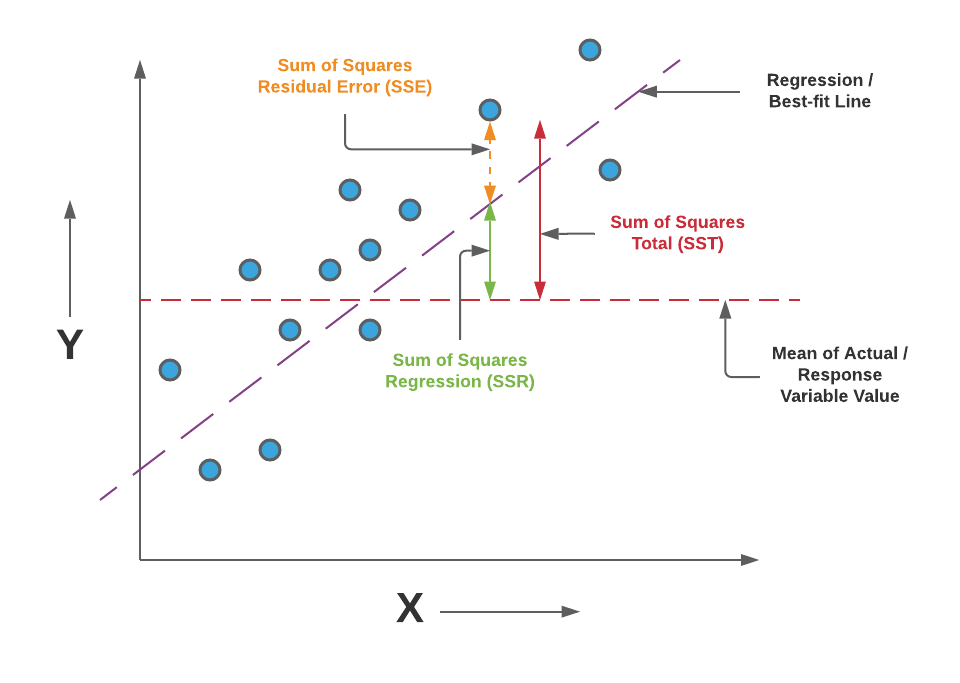

Calculations and Intervals on Original Scale正则化

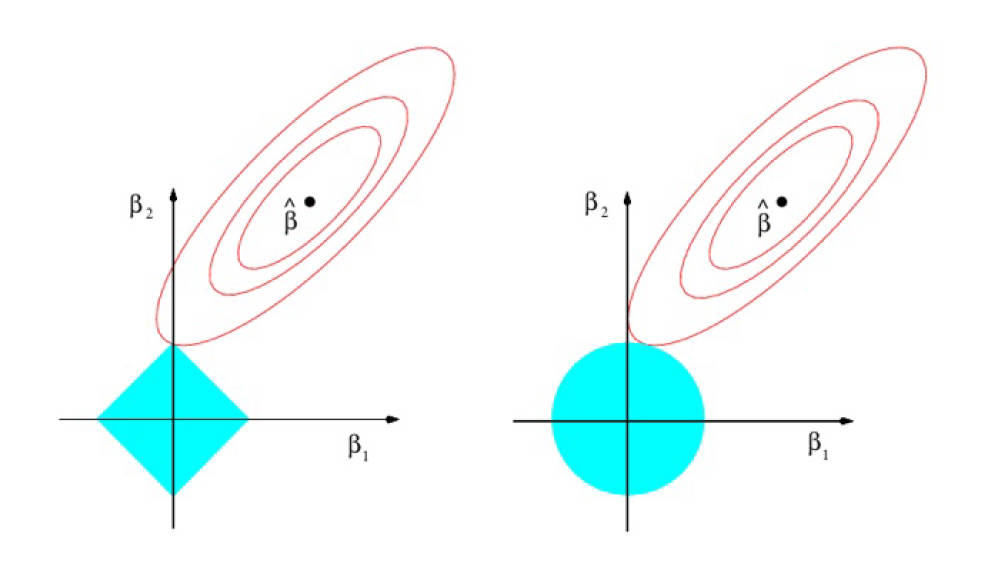

首先回顾RSS(Residual Sum of Squares),

在Ridge回归中的回归系数需要最小化

而Lasso回归系数需要最小化

图形化表示如下

Lasso左,Ridge右,蓝色区域为约束区域,红色圆表示RSS

Lasso约束区域在每个轴上会有拐角,如果椭圆和它相交,那么回归系数就是0,所以如果椭圆距离较远,有可能多个系数同时为0,以此实现惩罚的效果。

我们采用岭回归和Lasso回归来进一步优化模型,考虑到可能存在多重共线性的情况。通过交叉验证和正则化参数的选择,我们得到最优的模型,并观察其在测试集上的表现。

考虑到选择的变量都是外生性的经济指标,无一是无关紧要的,且在现实世界极有可能有多重共线性的情况,岭回归是最佳的解决方案。

# Ridge

library(glmnet)

x = model.matrix(

log(滚动市盈率TTM) ~ log(全要素生产率) + log(外商直接投资) + log(SHIBOR3个月) + log(GDP平减指数) + log(中国经济政策不确定性指数) + log(工业企业营业收入利润率),

data = data

)[, -1]

y = log(data$滚动市盈率TTM)

grid <- 10 ^ seq(10,-2, length = 100)

ridge.mod <- glmnet(x, y, alpha = 0, lambda = grid)

plot(ridge.mod, label = TRUE)

glmnet中alpha=0拟合岭回归,alpha=1为lasso回归

cv_fit <- cv.glmnet(x, y, alpha = 0, nlambda = 1000)

plot(cv_fit)

cv_fit$lambda.min

fit <- glmnet(x, y, alpha = 0, lambda = cv_fit$lambda.min)

fit$beta而最小MSE误差的lambda为0.03403989,外商直接投资FDI的系数接近0,说明长期来看杀估值和外资撤走并没直接联系。

> fit$beta

6 x 1 sparse Matrix of class "dgCMatrix"

s0

log(全要素生产率) -0.68876215

log(外商直接投资) -0.07225806

log(SHIBOR3个月) -0.31431993

log(GDP平减指数) -0.66421314

log(中国经济政策不确定性指数) -0.17979614

log(工业企业营业收入利润率) 1.34609022有时候可以选用相对宽松的条件,尽可能避免过拟合,所以将lambda调为1倍标准差值,lambda值为0.1601994。

cv_fit$lambda.1se

fit <- glmnet(x, y, alpha = 0, lambda = cv_fit$lambda.1se)

fit$beta> fit$beta

6 x 1 sparse Matrix of class "dgCMatrix"

s0

log(全要素生产率) -1.1920025

log(外商直接投资) -0.1548118

log(SHIBOR3个月) -0.2311252

log(GDP平减指数) -0.4897630

log(中国经济政策不确定性指数) -0.2050566

log(工业企业营业收入利润率) 0.9614087在简单log-log的回归中,全要素生产率变量并没呈现统计显著,且系数为-0.23283,而岭回归的系数是-0.68876215和**-1.1920025**。

细心的人会发现这里没有显著性测试,这是非常巧妙的:在L1和L2惩罚回归模型,我们不会得到系数的 CI 或标准误差,在决定lambda后,这些估值系数是无偏的,因为它们没有意义,应该进一步交叉检验。

全要素生产率考虑的是不包括资本和劳动力等外来输入,其他所有影响产出的要素,即纯技术进步带来的生产率的增长。这其实非常符合现实,国有企业长期垄断,生产效率低下,而民企生产效率相对较高,竞争异常激烈。

使用linearRidge用 Cule et al (2012)的半自动选择方法选择lambda,all.coef帮助我们返回所有岭回归的惩罚结果,上文已经拟合过,所以选FALSE。

# linearRidge

ridge_model = linearRidge(

log(滚动市盈率TTM) ~ log(全要素生产率) + log(外商直接投资) + log(SHIBOR3个月) + log(GDP平减指数) + log(中国经济政策不确定性指数) + log(工业企业营业收入利润率),

data = data,

all.coef = FALSE

)

summary(ridge_model)

> summary(ridge_model)

Call:

linearRidge(formula = log(滚动市盈率TTM) ~ log(全要素生产率) +

log(外商直接投资) + log(SHIBOR3个月) + log(GDP平减指数) +

log(中国经济政策不确定性指数) + log(工业企业营业收入利润率),

data = data, all.coef = FALSE)

Coefficients:

Estimate Scaled estimate Std. Error (scaled) t value (scaled) Pr(>|t|)

(Intercept) -0.25466 NA NA NA NA

log(全要素生产率) -0.41513 -0.10449 0.25563 0.409 0.6827

log(外商直接投资) -0.03634 -0.12846 0.29396 0.437 0.6621

log(SHIBOR3个月) -0.33763 -1.53578 0.29679 5.175 2.28e-07 ***

log(GDP平减指数) -0.72884 -3.14983 0.36743 8.573 < 2e-16 ***

log(中国经济政策不确定性指数) -0.15889 -0.75261 0.33044 2.278 0.0228 *

log(工业企业营业收入利润率) 1.44586 1.66397 0.25161 6.613 3.76e-11 ***

---

Signif. codes: 0 ‘***’ 0.001 ‘**’ 0.01 ‘*’ 0.05 ‘.’ 0.1 ‘ ’ 1

Ridge parameter: 0.02611379, chosen automatically, computed using 4 PCs

Degrees of freedom: model 5.705 , variance 5.432 , residual 5.977结果上看FDI的系数还是接近于零,

一般来说,正则化的目的是在准确性和简单性之间取得平衡。函数cv.glmnet() 可以找到给出最简单模型的 lambda 值,该值也在最佳 lambda 值的一个标准误差之内。

K-fold 交叉验证

# 10-fold cross-validation

library(dplyr)

library(purrr)

library(modelr)

cv1 <- crossv_kfold(data, k = 5)

models <- map(cv1$train, ~ ridge_model)

summary(map2_dbl(models, cv1$test, modelr::mape))

MAPE指平均绝对百分比误差,它是一种相对度量,方便直接衡量误差。

> summary(map2_dbl(models, cv1$test, modelr::mape))

Min. 1st Qu. Median Mean 3rd Qu. Max.

0.05702 0.06184 0.06563 0.06613 0.06846 0.07769从MAPE的分位值分布来看,该岭回归拟合优秀,并没有过拟合。

Lasso

Lasso回归会降低了系数,反而增强了惩罚,一般将alpha调到1(惩罚最严厉),通过正则化方法,我们得到了更为简化的模型,进一步提高了模型的泛化能力。

#lasso

lasso.mod <- glmnet(x, y, alpha = 1, lambda = 10 ^ seq(10,-2, length = 100))

plot(lasso.mod, label = TRUE)

cv_fit2 <- cv.glmnet(x, y, alpha = 1, nlambda = 1000)

plot(cv_fit2)

cv_fit2$lambda.min

fit2 <- glmnet(x, y, alpha = 1, lambda = cv_fit2$lambda.min)

fit2$beta

cv_fit2$lambda.1se

fit2 <- glmnet(x, y, alpha = 1, lambda = cv_fit2$lambda.1se)

fit2$beta相对应的,在最小lambda的情况下,全要素生产率、外商直接投资、中国经济政策不确定性指数的系数接近为0,在一倍标准差的lambda的情况下,以上三个变量的回归系数变为0,而其余变量的回归系数只有GDP平减指数增长。

> cv_fit2$lambda.min

[1] 0.005178099

> fit2 <- glmnet(x, y, alpha = 1, lambda = cv_fit2$lambda.min)

> fit2$beta

6 x 1 sparse Matrix of class "dgCMatrix"

s0

log(全要素生产率) -0.0377279697

log(外商直接投资) -0.0005575801

log(SHIBOR3个月) -0.3273320465

log(GDP平减指数) -0.7860965804

log(中国经济政策不确定性指数) -0.1224871859

log(工业企业营业收入利润率) 1.3933377085

> cv_fit2$lambda.1se

[1] 0.03935965

> fit2 <- glmnet(x, y, alpha = 1, lambda = cv_fit2$lambda.1se)

> fit2$beta

6 x 1 sparse Matrix of class "dgCMatrix"

s0

log(全要素生产率) .

log(外商直接投资) .

log(SHIBOR3个月) -0.1421765

log(GDP平减指数) -0.8387103

log(中国经济政策不确定性指数) .

log(工业企业营业收入利润率) 0.6895035曾想过是否能直接剔除掉这些”非关键变量“再进行回归?是不能的,否则就犯了遗漏变量偏差这一根本错误!理论上应加入的外生性变量都要加入进去。

塔勒布曾讲述统计学的一常见错误,不统计显著不是结论,换而言之,不能过度解读“平凡的数据”。

结论

工业企业营业收入利润率为推动沪深300估值的关键因素,其次是GDP平减指数、SHIBOR三个月利率,也就是整体通胀水平和短期利率为辅。

沪深300的估值长期和工业企业营业收入利润率强相关,是经得住考验的“经济晴雨表”指数,宽松的货币政策对推高市场估值是有效的,而媒体常谈的政策不确定性和外资撤离因素有待进一步验证。

对于长期指数投资者,更应该审视宏观经济和行业竞争格局,而不是市场上的风吹草动。

参考来源

An Introduction to Statistical Learning with R(作者非常喜欢的统计学书)

Last Updated: March 6, 2024

CC BY-NC-SA 4.0