使用Prophet时间序列预测比特币价格

使用Prophet替代statsmodels的简单ARIMA,进行时间序列预测和交叉验证

序

没有任何物理、数学、统计学专业背景,从零开始的民间量化之路。

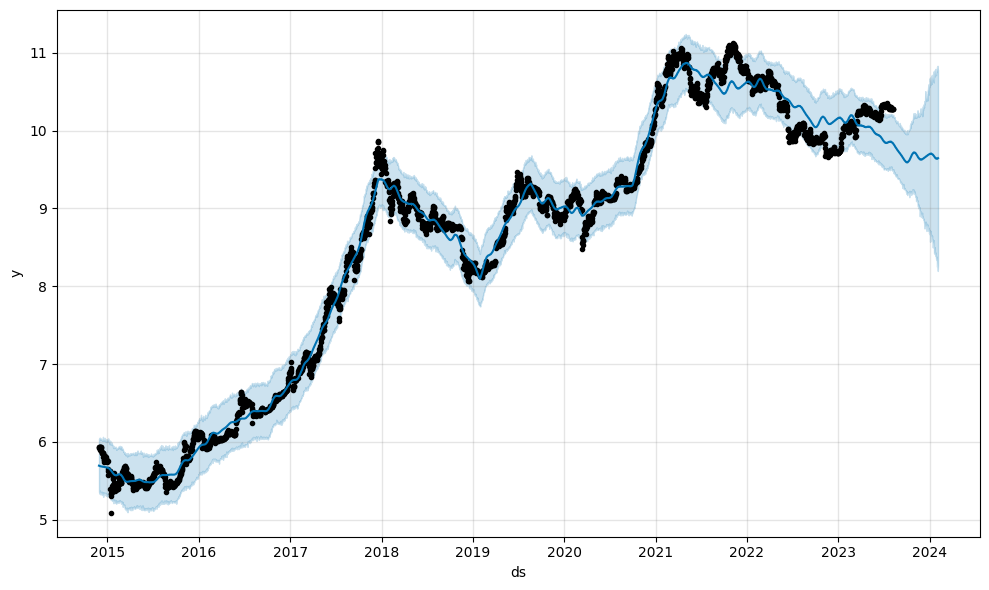

预测

第一次测试结果在交叉检验测试中 13.65%的 MAPE(平均绝对百分比误差)和 40%的覆盖率下,2024 年的 8 月 8 日,btc/usd 价格下限(80%的不确定宽度)是 12000?当然这是“潜在的最坏情况”。

从简单的参数选择来看,考虑到 1 年的覆盖误差(Coverage Error)过大,而且不追求精准度,只想覆盖现实的不确定性情况(95%)选择保守(一般来说覆盖率越接近不确定性宽度模型误差越小),模型设置 95%的不确定性区间。

from prophet import Prophet

df_p = df.reset_index()[["date", "lnprice"]].rename(

columns={"date": "ds", "lnprice": "y"}

)

model = Prophet(uncertainty_samples = 1000, mcmc_samples=0,seasonality_mode="multiplicative", interval_width= 0.95)

# multiplicative

# Fit the model

model.fit(df_p)

# create date to predict

future_dates = model.make_future_dataframe(periods=180)

# Make predictions

predictions = model.predict(future_dates)

model.plot(predictions)

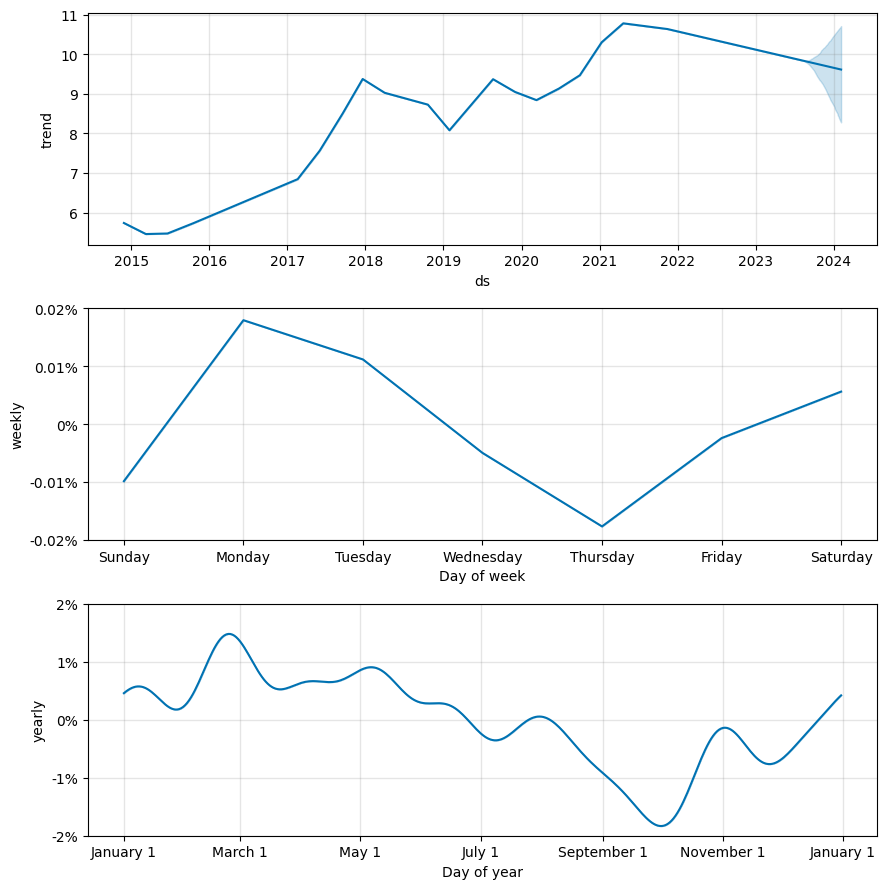

model.plot_components(predictions)

目前 2023 年 8 月 14 日,btc/usd 是 29300,而模型显示目前严重高估,预测 2023 年 11 月 6 日的预测收盘价是 e^9.7122653758=16518.98,然后用 90/180 进行数据划分进行交叉验证。

from prophet.diagnostics import cross_validation, performance_metrics

# 评估 180 天范围内的预测性能,从第一个截止点的 365.25 天训练数据开始,然后每 60 天进行一次预测

df_cv = cross_validation(model, initial='365.25 days', period='90 days', horizon = '180 days')

# Calculate evaluation metrics

res = performance_metrics(df_cv)

res

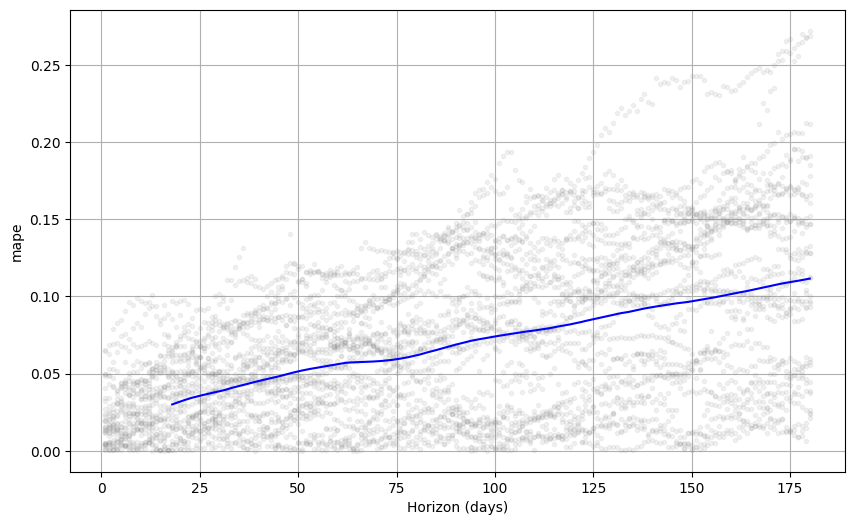

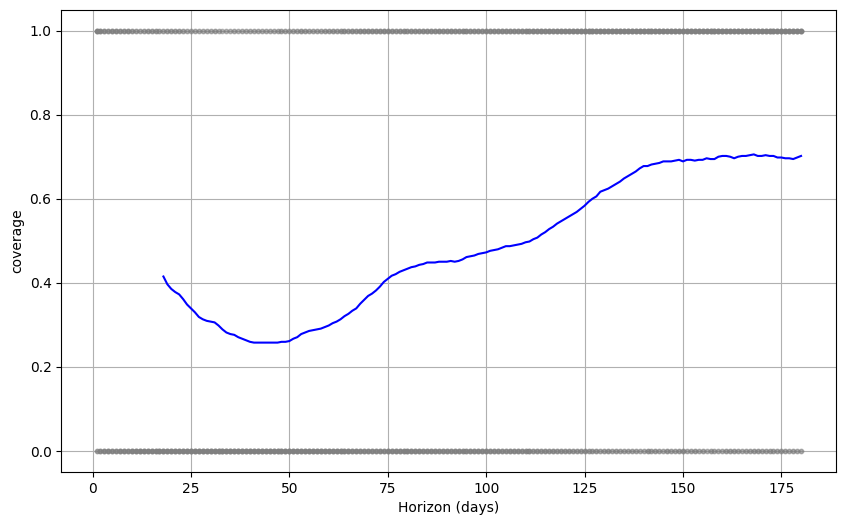

非常诱人的结果:MAPE 随着时间缓慢增长,到 180 天后仍然不超过 15%,覆盖率达到 70%,说明该模型适合被用作时间序列分析。

为何选择 MAPE 和 Coverage 来评估?

- 均方误差 (MSE)衡量预测值与实际值之间的平均平方差,对异常值敏感,比特币出现极端行情其实是很常见的。

- 均方根误差 (RMSE)是 MSE 的平方根,用于衡量预测值与实际值之间的平均距离,问题是 RMSE 导致敏感度的下降

- 平均绝对误差 (MAE)是预测值与实际值之间的平均绝对差,关注误差的绝对大小

- 平均绝对百分比(MAPE)误差计算预测值相对于实际值的百分比误差的平均值。衡量预测误差相对于实际值的大小,但实际值在极限到 0 或为 0 时出现极大的误差

- 覆盖率 (Coverage)评估置信区间的性能,覆盖率就是衡量这些置信区间是否能够包含实际值的比例

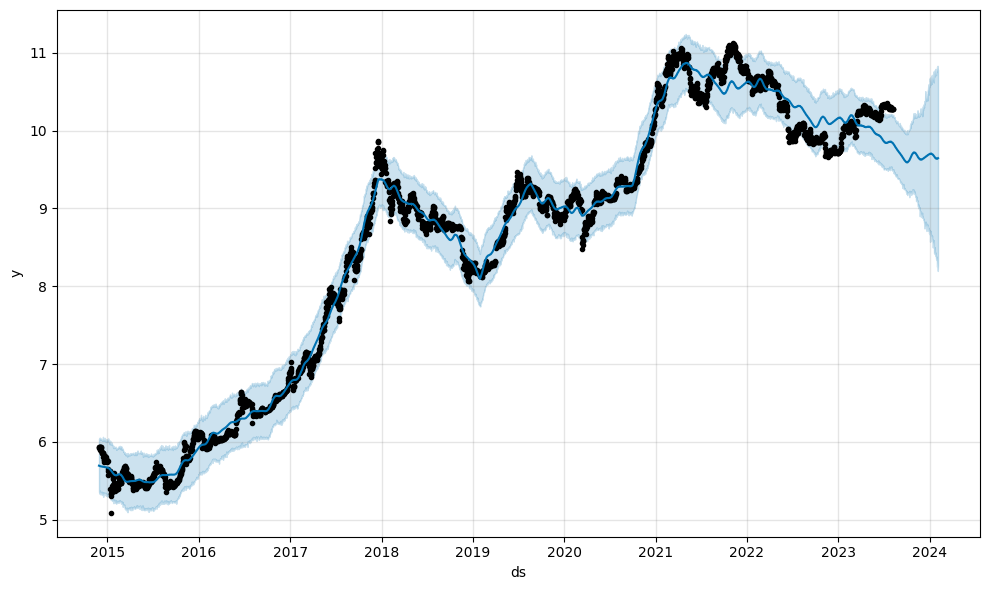

季节性分析

对于周期性的结果是符合预期的,“黑色星期四”和“春节行情”。

: 时趋势性项

:t 时季节性项

:t 时周期性项

:无关(随机)项

选择乘性季节性,因为季节性周期的宽度或高度随着时间的推移而变化,尤其是在 2021 年 defi summer,btc 的周期性振幅超乎很多人的想象,但当时相当多的人仍然是线性思维判断。

为什么取对数仍然需要相乘模型?

在 Tradingview 社区中会发现很多人认为在坐标系上取对数,然后再进行线性的技术分析就能解决非线性问题,特别是在长达两三年的周期性图表上,总是结果低估相对波动率和振幅。

其中三种不确定性来源:

- 趋势的不确定性

- 季节性估计的不确定性

- 额外的观测噪声

季节性和噪声在比特币价格运作中影响较少,主要是趋势的不确定性,趋势受到外界美元利率、通胀指数、纳斯达克指数、高风险股票收益率的影响,内部有矿工费、区块大小、地址增长速度,这里边必然存在多重共线性。

陷阱

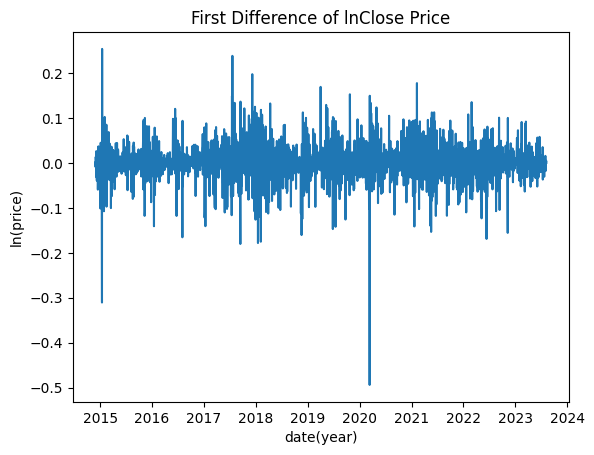

为什么不能使用简单的 ARIMA 模型?

- 比特币呈现强周期和强季节性,还有强自相关性,如何在 ACF test 的图上可以明显看到没有出现指数式递减或迅速递减,尽管 residual 平稳以及价格本身 ADF test 验证平稳性,ARIMA 可处理季节性但无法处理趋势和周期性,对比特币进行简单 ARIMA 处理的结果是高误差和低敏感度,一条波动率降低的直线,因为它没有“过滤”掉“噪声”

- 非线性趋势,尽管对价格进行对数处理,但周期性幅度是可乘的(显著得肉眼观测历史数据可得)

- 异常值过度敏感

以后还会尝试进一步的模型选择和参数调优,尤其别是尝试 LSTM。

CC BY-NC-SA 4.0