2024年1月经济观察:中国经济陷入衰退的可能性有多大?

本文通过回顾2023年和2024年1月的经济数据分析中国经济,该文章深入分析了中国当前面临的经济挑战。其中,通缩风险凸显,CPI连续三个月负增长,鲜菜和畜肉类价格领先下跌,猪周期失灵,居民消费乏力。地方政府债务限制支出,分配不均导致社会长期内需不足。文章呼吁政府寻找新的经济增长点,提倡改善分配和财政收入结构的建议。

经济数据

通缩风险

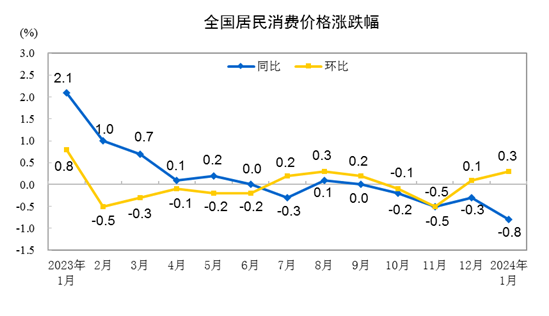

首先是通缩风险,中国的CPI已经连续三个月负增长。

数据来源:中国统计局

1月CPI同比增长新低,鲜菜和畜肉类下跌超10%,一般认为菜类、肉类、生活必需品的需求是非常稳定的,如今它们价格率先下跌。

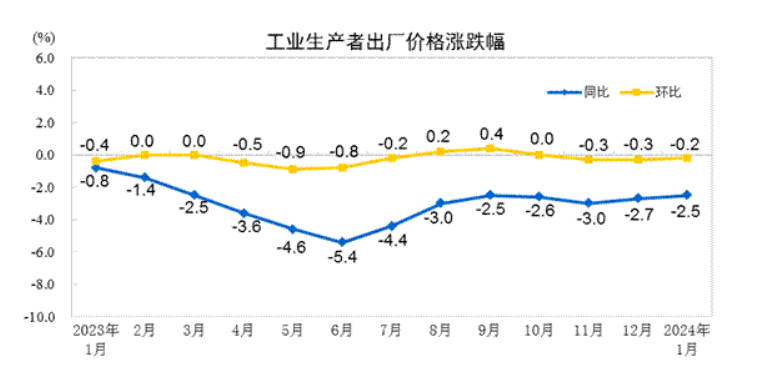

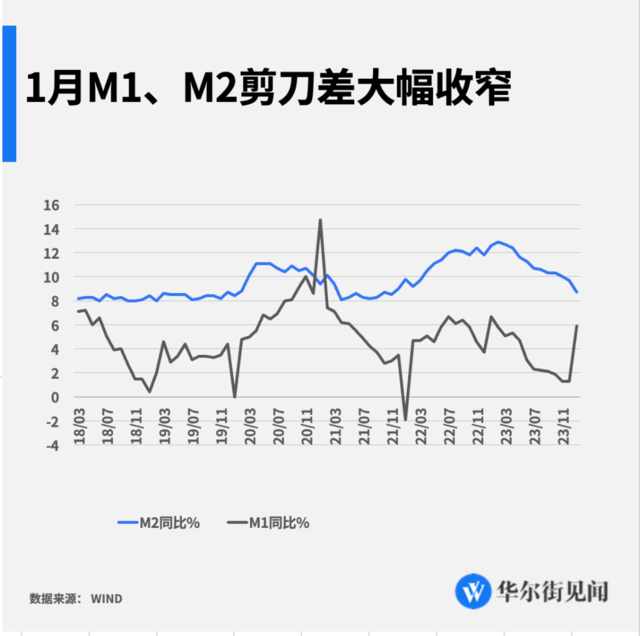

2023年PPI常年同比负增长,产能过剩扩展到光伏、新能源等产业,供应侧结构化改革尚未完成。

考虑到CPI和PPI的“剪刀差”和传递延迟,而短期价格是有粘性的,1月CPI同比增长-0.8%只是通缩的初期。

用凯恩斯经济学AD-AS模型解释,目前供应侧改革(AS往右移动),降低商品生产成本和提高全要素生产率,主要矛盾在于社会总需求不足和失业,如果需求不足时(AD曲线跟不上,物价下跌);如果总需求下滑,社会总产出和物价双降,会增加失业。

为什么西方发达国家面临此类问题倾向于提高预期总需求(AD向右)?

因为其拥有较高附加价值的产业,强劲的居民消费能支撑这些产业持续增长,短期内价格增长较少,长期会增加通胀率。

而中国在未完成产业升级前,只能通过制造业的价格竞争在全球贸易中占据优势,但长期来看,问题仍然是内需不足。

货币政策方面,2月5日下调存款准备金率0.5个百分点,向市场提供流动性1万亿元,下调支农支小再贷款、再贴现利率0.25个百分点,从2%下调到1.75%。

2024年1月市场暴跌,沪深300单月下跌-6.29%,主要是市场希望央行降息,在《沪深300估值研究:岭回归、拉索回归和交叉检验》分析中,短期利率的降息对提高沪深300估值是显著积极的,市场有望在新年止跌。

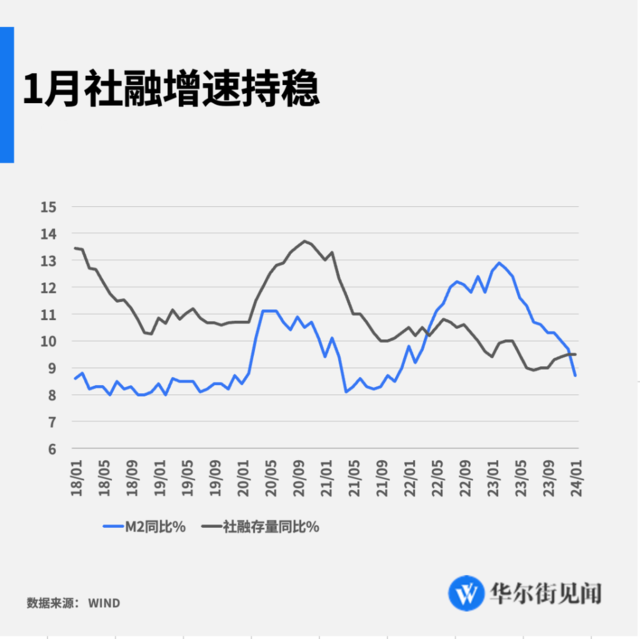

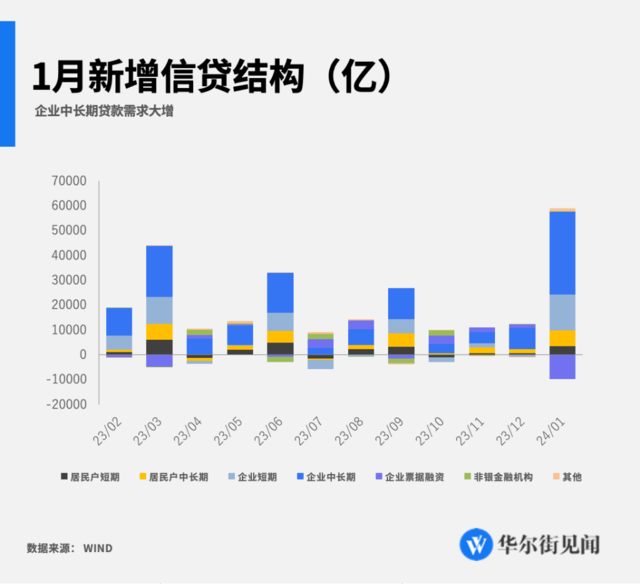

尽管货币政策存在流动性陷阱的风险,但1月社融数据(人民币贷款增速的同比多162亿)说明降息促进信贷扩张的效果良好。

用凯恩斯主义的LM-IS模型看,IS曲线难以向右移动,由于需要化解地方债务导致公共投资支出受限,其次投资基建的红利期已过,没有“乘数效应”,中央也宣称强调高质量发展;而扩张性的货币政策使得LM向右移动,但考虑到经济下行消费和投资对利率变化不敏感,这并不是合理的公共政策,而是在短期内安抚市场。

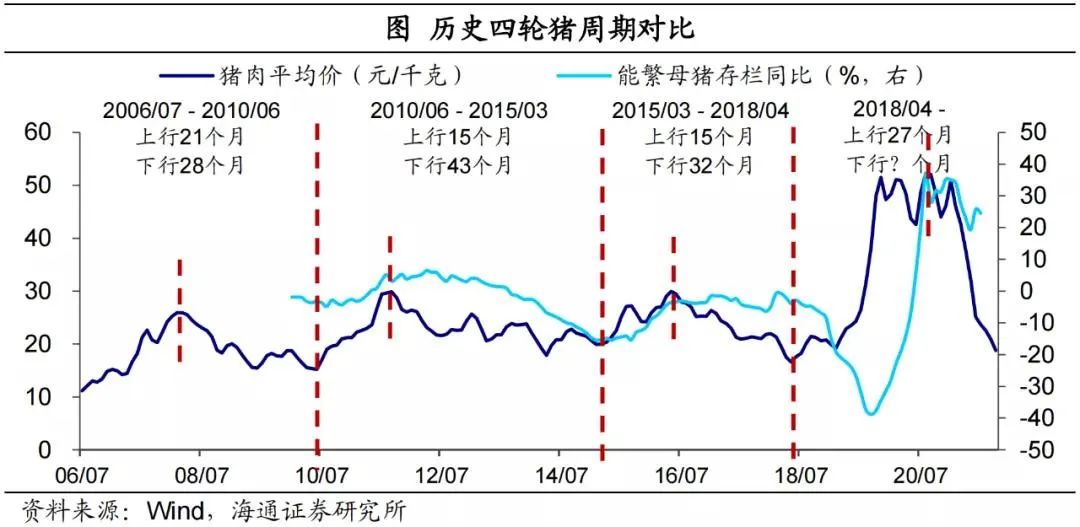

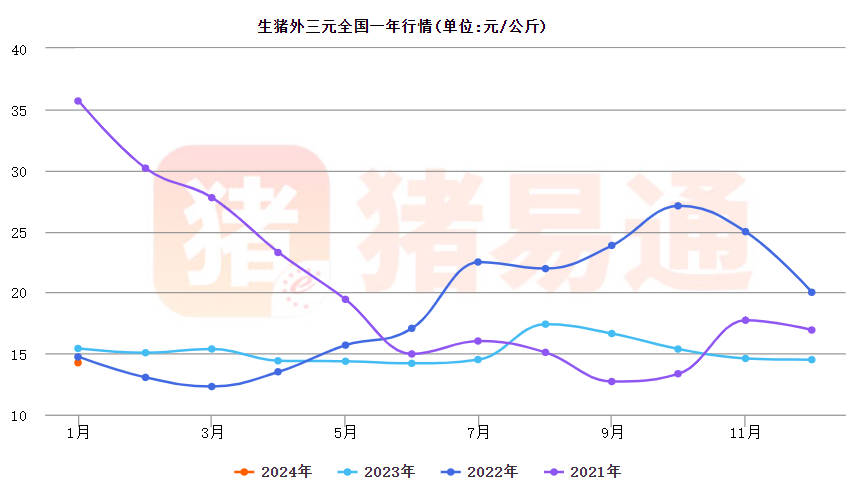

猪周期失灵

猪周期是指,肉畜业根据当前价格高低和预期展望来制定未来生猪数量导致的正/反反馈,猪肉价高——母猪存栏量大增——生猪供应增加——猪肉价下跌——大量淘汰母猪——生猪供应减少——肉价上涨。

牧原股份披露的2023年业绩预告显示,报告期内预计归属于上市公司股东的净利润为亏损39亿元至47亿元,而去年同期为盈利132.66亿元,同比转亏。

1月31日晚间,温氏股份(300498)披露2023年业绩预告,预计全年净利润为亏损60亿元—65亿元,同比转亏。

随着牧原、温氏等养猪巨头的业绩预告出炉,再次验证居民消费端的乏力。

公共政策

投资不管用

凯恩斯经济学的公共政策提倡政府在逆周期环境下主导公共投资增长,实现经济平稳增长,最终导致以下结果:

-

供应端和实际需求的结构性不匹配,产能过剩和低质量生产。如CPI和PPI的剪刀差,或2015-2016年钢铁、煤炭等传统行业,产能问题还出现在光伏、新能源等领域。

-

投资收益率的下降,赛道过于拥挤,造成金融泡沫和危机。

-

少投资机会,而工资上涨跑不赢通胀,文化上倾向于过度储蓄,储蓄率的增加。

-

部分基建项目“无回本计划”或破坏原有建筑重建,财政上的道德风险和职权滥用风险。

总需求承压

2023年中国货物贸易出口23.77万亿元,增长0.6%;进口17.99万亿元,下降0.3%。

NX:其实进出口数据本来是用美元计价的,考虑汇率贬值,进出口都负增长。

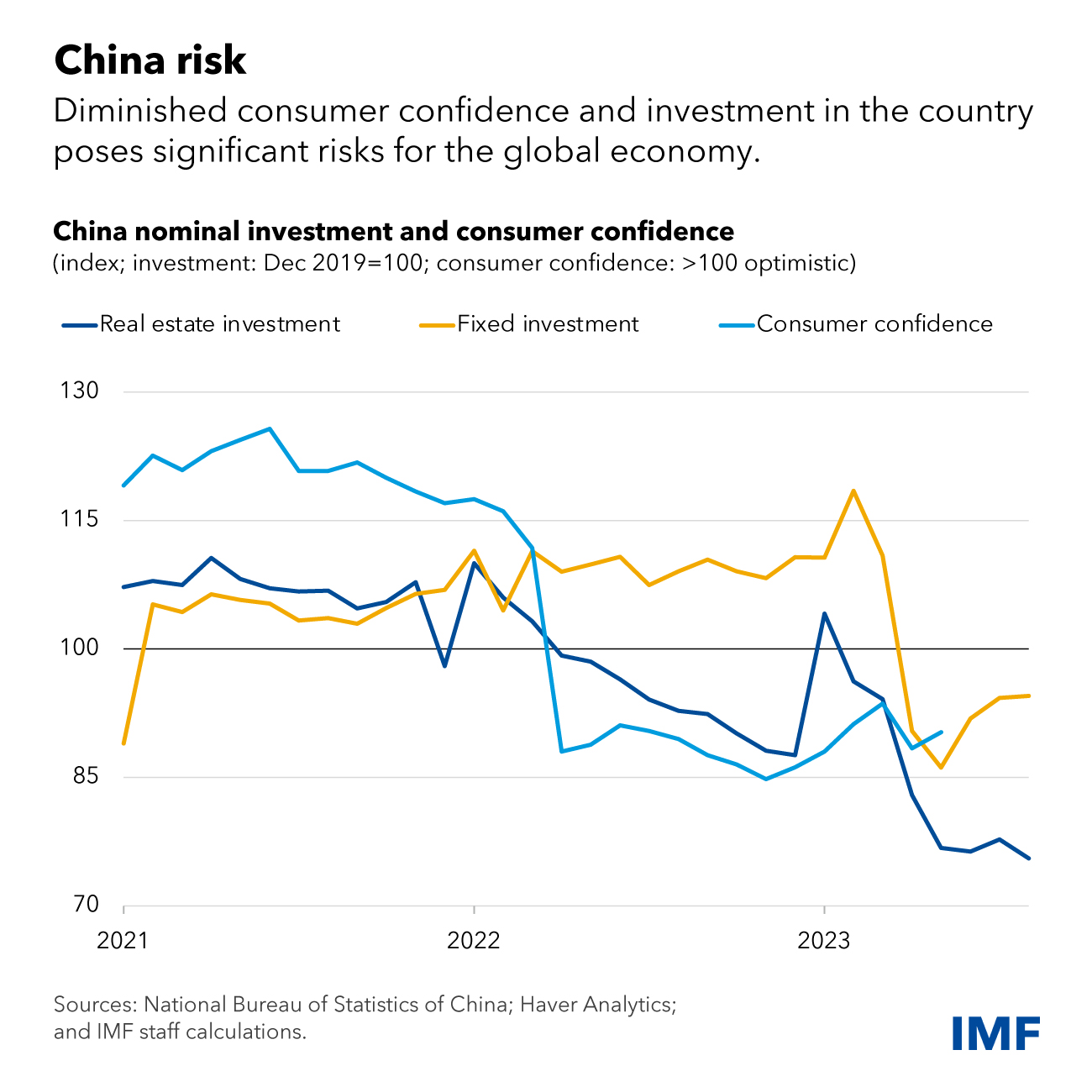

C:CPI和PPI双双下跌,房地产挤压储蓄,无解,只能期待未来收入效应的改善。

统计局数据显示,2023年,全国房地产开发投资110913亿元,比上年下降9.6%,其中,住宅投资83820亿元,下降9.3%。

I:公共投资方面,基建回报率下降,水电、太阳能等新能源投资仍有希望;私人投资方面,半导体、生成式AI大模型等产业升级赛道是资本、人才密集型产业,中国明显落后,且不具备后发优势,VC寒冬,有钱不敢投(VC看得上的项目少)。

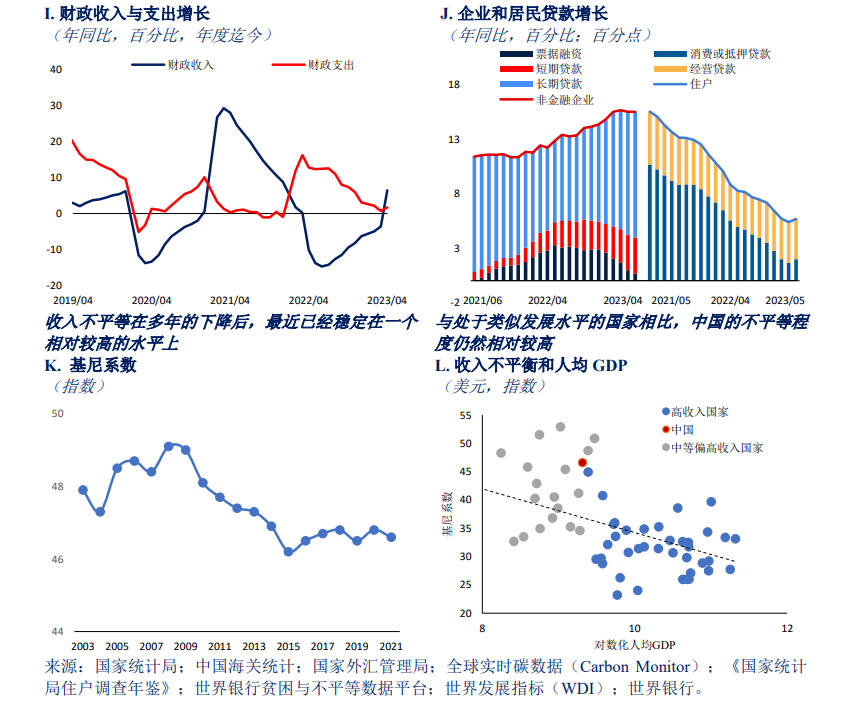

G:地方政府债务约束支出,不同地区城市分化严重,正在加剧地区发展不平等。

分配是关键

2023年,中央对地方转移支付规模达到10.06万亿元,占GDP的7.98%;全国一般公共预算支出2023年达到27.46万亿元,占GDP的21.80%,全年全国居民人均可支配收入39218元,占人均GDP(89358元)的43.88%。

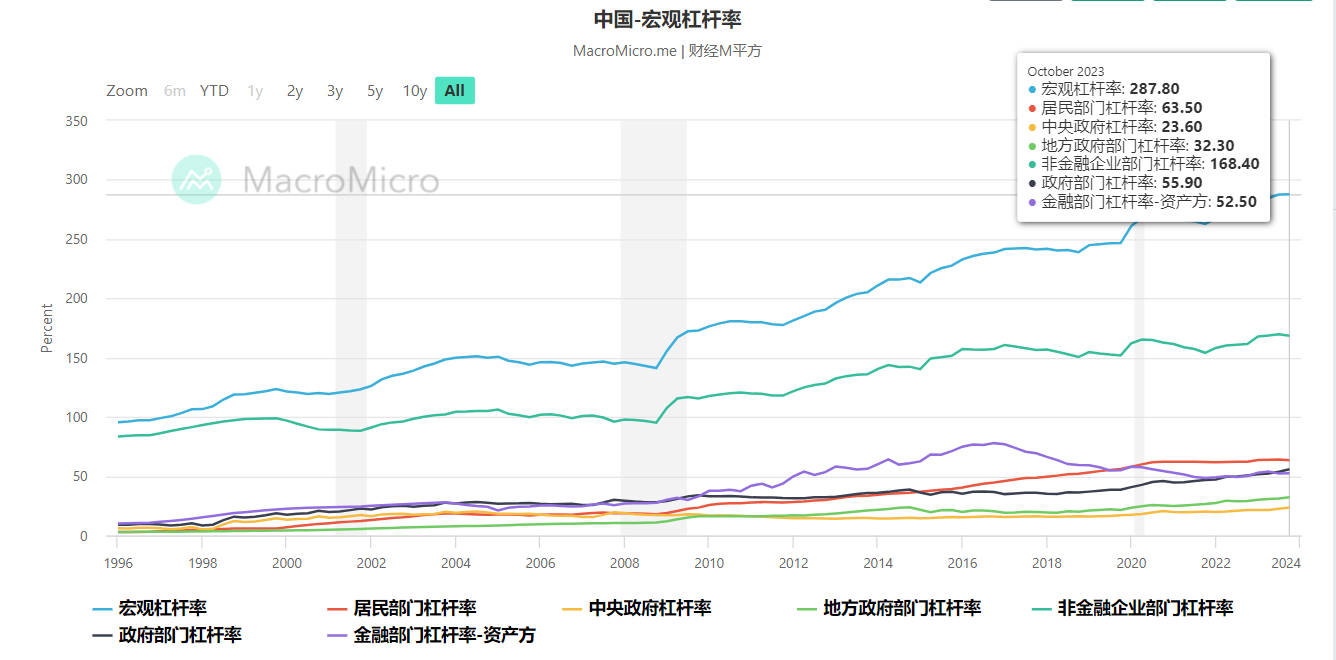

杠杆率不是财务上的debt to equity ratio,是总债务/部门的生产总值,如果分母为人均可支配收入,换算下

尽管居民部门背上大量债务并不会在短期内带来直接的弊端,但削弱家庭抗风险能力和增加整体经济的脆弱性。

会发现中央转移支付、政府财政收入、居民信贷都在挤压居民可用于消费的收入,而内需不足是无法通过另类的财政政策(如直升机撒钱)解决,中国人就算拿到钱也不会大胆消费,效果欠佳。

用美元计价的GDP在2023年的第一季度和第二季度不能继续负增长,否则就相当于消耗居民储蓄,进一步挤压消费,陷入通缩。

这些问题最终矛头都指向中国的不平等,现实的贫富悬殊和中央转移支付的不力,很多人认为社会保障是转移支付的一部分,但是这些转移支付一日没有完成消费或新增就业,那么它是无效的,且在效率上远不如家庭消费,而房地产土地财政的不可持续,中国又要如何向新的可持续发展经济转型?

总结

考虑到以上数据都有滞后性,中国是否正式陷入通缩或衰退取决于上半年,中国急需寻找新的经济增长点,寻求产业升级突破,而内需问题是不平等问题。

-

政府在上半年改善分配已为时已晚,尽管可支配收入有所增加,人民也会因“衰退思维”不敢消费。

-

土地财政的不可持续将加剧地区发展不平等,急需财政收入结构性转型。

-

生活必需品、猪肉领跌,是需求端乏力的强烈信号,无计可施。

-

货币政策能维持信贷扩张,但需改善信贷的流出终点,要到达非金融部门中的实体部门,改善信贷效率。

-

1月的金融小危机,股权质押、场外衍生品、转融通、DMA等业务加剧市场波动,说明市场监管仍欠缺,未来市场监管的犯错成本越来越高。

2023年全国规模以上工业企业利润下降2.3%,考虑正在发生的CPI和生产资料价格下跌,对于规模以上的工业企业在2024年将更加痛苦,这不是货币上支持信贷扩张或财政上补贴支持能解决的,只能说通往通缩和衰退的路径越来越清晰了。

如果还有人说是因国际贸易收支和汇率波动导致的,那么他们的视角就无法解释为何此时经济更加可能陷入危机,还有因利率差导致的外资撤走,造成金融资产的估值下跌,其实这些都是外生性因素,且实际影响都是局部性的,和当下遇到的经济内生性的困难截然不同。

短期看,不论政府出于政治稳定因素还是经济考量,政府主动创造就业是有必要的,因为不这么做,供应侧改革消灭了低效产能,同时造成更多失业,而总需求不明朗,新增就业就不会出现,需做好最坏的打算。

参考来源

理解新一轮的供给侧改革。https://mp.weixin.qq.com/s?__biz=Mzg4NzY3NzIwOA==&mid=2247492529&idx=1&sn=a5225891ccb8ba30acdbc016c4553c30

这一轮猪周期,有毒。https://36kr.com/p/2353775781426178

世界银行,IMF,国家统计局

CC BY-NC-SA 4.0